Introducción

Inspirado en el Plan de Acción BEPS 1, Colombia decidió promulgar, a partir de 2024, un impuesto sobre los ingresos generados por no residentes con una presencia económica significativa en Colombia, en otras palabras, un impuesto al comercio electrónico.

La iniciativa del proyecto de ley presentado por el Gobierno al Congreso para este nuevo impuesto expone:

“Los países importadores de capital como Colombia han sufrido una pérdida sustancial en sus derechos de gravar las actividades realizadas por los extranjeros en conexión con su territorio. Esta pérdida se debe a que las normas internacionales permiten gravar a las empresas extranjeras únicamente en presencia del llamado establecimiento permanente (EP), es decir, cuando la empresa tenga una presencia física fija y una duración de actividades de mínimo un (1) año en el país. En medio de la digitalización de la economía, la presencia física y la duración de 1 año no son necesarias para realizar actividades muy relevantes desde el punto de vista económico, con una expectativa de una mayor reducción en el ámbito físico de los negocios y en los tiempos de realización de las distintas actividades.

“Los países emergentes, como Colombia, resultan ser los más afectados por esta

situación. Sin embargo, la solución que ofrece actualmente la comunidad internacional (el llamado Pilar 1) solamente cubre a cerca de 108 empresas (con facturación por encima de 20 billones de euros anuales), y solo transfiere el derecho de gravar la utilidad en un porcentaje mínimo que representa menos del 0,5% del recaudo actual según los cálculos de la DIAN y de expertos. Adicionalmente, los expertos actualmente le asignan una baja probabilidad a la ratificación de la Convención Multilateral (MLC) que implementaría la solución. Con ello, si Colombia no aprueba una solución alternativa, perdería la oportunidad de gravar los ingresos de la economía digital.”

Es decir, en lugar de seguir los principios BEPS -incluido el hecho de que no se impondrán gravámenes al comercio electrónico-, Colombia decidió aprobar una solución alternativa para no perder la oportunidad de gravar los ingresos de la economía digital.

Se aprecia, entonces, que el nuevo impuesto es meramente recaudatorio y tiene por objeto gravar las transacciones electrónicas que actualmente escapan a la tributación en Colombia. De ahí el hecho que el Artículo 20-3 del Estatuto Tributario, que introduce el nuevo impuesto, se plasme en el Título VI de la Ley 2277 de 2022, denominado "Mecanismos de Lucha contra la Evasión y la Elusión Tributaria".

Por esta misma razón, este impuesto no se aplica a las operaciones que ya están sujetas al impuesto sobre la renta en virtud de otras disposiciones del Estatuto Tributario, tales como servicios técnicos, servicios de consultoría, asistencia técnica y servicios educativos, aunque se presten por vía electrónica.

De otra parte, el proyecto de ley presentado por el gobierno sufrió cambios importantes durante los debates en el Congreso, tanto en la Cámara como en el Senado, lo que resultó en un maremagnum, con inconsistencias.

Analicemos las características más importantes del nuevo impuesto.

Renta, Contribuyentes

El primer inciso del Artículo 20-3 del Estatuto Tributario establece que se encuentran sometidos al impuesto sobre la renta todos los ingresos recibidos de clientes y/o usuarios ubicados en Colombia, provenientes de la venta de bienes y/o prestación de servicios, percibidos por personas naturales no residentes en Colombia o personas jurídicas sin domicilio en Colombia que tengan una presencia económica significativa en el país.

Pareciera, en principio, que, además de gravar las ventas de bienes, este impuesto grava todo tipo de servicios, ya que el primer inciso antes mencionado hace referencia a servicios, en general, sin distinción alguna. La referencia a servicios, en general, aparece también en otros apartes del Artículo 20-3.

Sin embargo, con base en la exposición de motivos del proyecto de ley presentado al Congreso, antes citado y en los debates que allí se dieron, en nuestra opinión el impuesto se aplica exclusivamente a los servicios digitales a través de una presencia económica significativa en Colombia, no a todo tipo de servicios.

Servicios Digitales

Las disposiciones reglamentarias definen los servicios digitales como aquellos servicios prestados a través internet o una red electrónica de manera automatizada que requieren de una participación humana mínima por el proveedor del servicio e imposibles de garantizar en ausencia de tecnología la información.

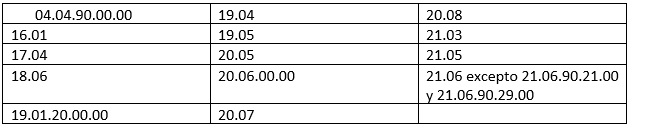

Los servicios digitales se listan en el artículo 20-3 del propio Estatuto Tributario, en lo que en principio pareciera ser una lista exhaustiva de servicios imponibles, de la siguiente manera:[1]

- Los servicios de publicidad online.

- Los servicios de contenidos digitales, sean online o descargables, incluyendo las aplicaciones móviles, libros electrónicos, música y películas.

- Los servicios de transmisión libre, incluyendo programas de televisión, películas, ''streaming”, música, transmisión multimedia – “podcasts” y cualquier forma de contenido digital.

- Cualquier forma de monetización de información y/o datos de usuarios ubicados en el territorio nacional y que han sido generados por la actividad de dichos usuarios en mercados digitales.

- Los servicios online de plataformas de intermediación.

- Las suscripciones digitales a medios audiovisuales incluyendo, entre otras, noticias, magacines, periódicos, música, video, juegos de cualquier tipo.

- La gerencia, administración o manejo de datos electrónicos incluyendo el almacenamiento web, almacenamiento de datos en línea, servicios de intercambio de archivos o de almacenamiento en la nube.

- Los servicios o el licenciamiento de motores de búsqueda online, estandarizados o automatizados, incluyendo ''software" personalizado.

- El suministro de derecho de uso o explotación de intangibles

Sin embargo, llegados a este punto, los dos últimos incisos de la lista son, de hecho, disposiciones generales que llevan a la conclusión en el sentido que todos los servicios digitales a través de una presencia económica significativa en Colombia están sujetos a este impuesto:

- Otros servicios electrónicos o digitales con destino a usuarios ubicados en el territorio nacional.

- Cualquier otro servicio prestado a través de un mercado digital con destino a usuarios ubicados en el territorio nacional.

Presencia Económica Significativa

Una vez más, sorteando las inconsistencias en la ley, en nuestra opinión existe una presencia económica significativa en Colombia, tanto para la venta de bienes como para la prestación de servicios digitales, siempre que se cumplan los dos requisitos siguientes:

- Que se mantenga interacciones deliberadas y sistemáticas en el mercado colombiano, con clientes y/o usuarios ubicados en el territorio nacional; y.

- Que en el año gravable anterior o en el año gravable en curso, se genere ingresos brutos de treinta y un mil trescientas (31.300) UVT o más por transacciones con tales clientes y/o usuarios [2].

Estos requisitos se aplicarán de manera agregada cuando las actividades sean realizadas por partes vinculadas, según se definen en el Estatuto Tributario.

Presunción de Interacción Deliberada y Sistemática

La ley incluye una presunción, que admite prueba en contrario, en el sentido que existe una interacción deliberada y sistemática en el mercado colombiano, es decir, con clientes y/o usuarios ubicados en Colombia, en cualquiera de los siguientes eventos:

- Cuando la persona natural no residente o la entidad no domiciliada en Colombia mantenga una interacción o despliegue de mercado con trescientos mil (300.000) o más clientes y/o usuarios ubicados en Colombia durante el año gravable anterior o el año gravable en curso.

- Cuando la persona natural no residente o la entidad no domiciliada en Colombia mantenga o establezca la posibilidad de visualizar precios en pesos colombianos o permita el pago en pesos colombianos.

Como se ha mencionado, el umbral de 300.000 clientes o usuarios es solo una presunción que admite prueba en contrario. Por lo tanto, no significa que al alcanzar ese umbral necesariamente se concluirá que una persona o entidad tiene una interacción deliberada y sistemática en el mercado colombiano, ya que la presunción podría ser refutada con cualesquier argumentos disponibles en cada caso específico. Por lo mismo, el tener menos de 300.000 clientes o usuarios no significa necesariamente que no exista una interacción deliberada y sistemática. El problema de fondo es que ni la ley ni las disposiciones reglamentarias incluyen ninguna orientación sobre cuándo debe considerarse que existe una interacción deliberada y sistemática.

Usuarios Ubicados en Colombia

Con respecto a los servicios digitales, las disposiciones reglamentarias establecen que se considerará que los usuarios se encuentran ubicados en Colombia en cualquiera de los siguientes eventos:

- El domicilio o donde resida o viva habitualmente el cliente y/o usuario, se encuentra en Colombia, y/o

- Los pagos se efectúan a través de tarjetas crédito, débito u otro tipo de tarjetas o bonos o a a través de cualquier mecanismo de pago, ubicado en Colombia, y/o.

- La tarjeta de crédito o débito a través de la cual se realice el pago de la operación fue emitida en Colombia, y/o.

- La dirección de envío por la venta de bienes se encuentra ubicada en Colombia, y/o.

- La dirección de protocolo internet ("IP” por sus siglas en inglés) del dispositivo utilizado por el cliente y/o usuario, se encuentra ubicada en Colombia, al momento de realizar la operación, y/o.

- El código de móvil del país (MCC) de la identidad internacional del abonado del servicio móvil almacenado en la tarjeta SIM (módulo de identidad del abonado) utilizada por cliente y/o usuario lo ubica en Colombia.

En lo que respecta a las ventas de bienes, se considera que los usuarios están ubicados en Colombia siempre que se cumplan dos de las condiciones anteriores.

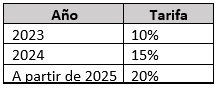

Tasas Impositivas, Pago

Los contribuyentes con presencia económica significativa están sujetos al pago del impuesto bajo uno de los siguientes tres escenarios.

- Conforme a la regla general, el impuesto se paga mediante retención, a una tasa del 10% sobre los ingresos brutos, sin deducciones. Como se mencionó en la introducción, en la medida en que este impuesto fue diseñado para frenar la evasión y la elusión fiscales, no se aplica esta retención cuando el pago en cuestión ya está sujeto a retención en la fuente en virtud de otras disposiciones del Estatuto Tributario. Cuando todos los ingresos están sujetos a retención de impuestos, el contribuyente no está obligado a presentar declaraciones de impuestos.

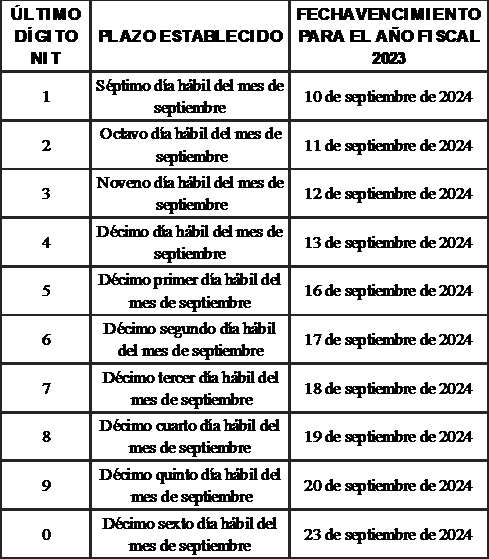

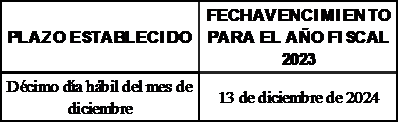

- Como opción, el contribuyente puede elegir pagar un impuesto del 3% sobre los ingresos brutos procedentes de la venta de bienes o de los servicios digitales mediante declaraciones de impuestos y no aplicar ninguna retención de impuestos. En virtud de esta elección, los contribuyentes deben registrarse para efectos tributarios en Colombia, realizar anticipos bimestrales del 2% sobre los referidos ingresos y presentar declaraciones anuales.

- Como alternativa bajo la elección en el punto b. anterior, el contribuyente puede optar por que la retención en la fuente del 10% sobre los ingresos por presencia económica significativa continúe aplicándose como medio de pago del impuesto, con derecho a la devolución del exceso de los impuestos retenidos sobre la tasa impositiva anual del 3%.

Tratados para Evitar la Doble Imposición

Con el objeto de transmitir a la comunidad internacional la seguridad de que Colombia no tiene la intención de incumplir sus compromisos internacionales, la ley incluye una disposición, originada en el proyecto de ley presentado al Congreso, que establece expresamente que el nuevo impuesto se entiende sin perjuicio de lo dispuesto en los convenios de doble tributación suscritos por Colombia.

Con la misma finalidad, el Congreso introdujo una disposición en el sentido que lo dispuesto con respecto a este impuesto, que sea contrario a la norma mediante la cual se implemente un acuerdo internacional suscrito por Colombia que prohíba esta tributación, dejará de surtir efectos para los ejercicios fiscales que comiencen con posterioridad a la fecha en que entre en vigor dicho acuerdo internacional.

Acciones de Inconstitucionalidad

El análisis constitucional de este impuesto queda fuera del alcance de este artículo general

Podemos, sin embargo, destacar el hecho que las personas naturales y jurídicas extranjeras podrían, posiblemente, evitar el pago de este impuesto al comercio electrónico y el cumplir con todas las demás obligaciones relacionadas con el mismo a través de una acción de inconstitucionalidad ante la Corte Constitucional.

A juicio del autor, hay al menos dos argumentos que podrían dar lugar a que se declarara inconstitucional el impuesto:

- Al tratar de los distintos elementos de este impuesto, la ley hace referencia, indistintamente a "servicios" o a "servicios digitales". Esto genera confusión, ya que no es posible concluir, con ningún grado de certeza, si el impuesto se aplica a todos los servicios prestados por las personas y entidades destinatarias o exclusivamente a los servicios digitales. Esta falta de certeza es contraria a nuestros principios constitucionales y podría ser fundamento para que la Corte declare que la ley es inconstitucional.

- La ley no indica cuándo se considera que una persona física o jurídica tiene una interacción deliberada y sostenida con clientes y/o usuarios ubicados en Colombia. Este vicio podría ser, de manera similar, una causa para alivio constitucional contra el impuesto, dada la incertidumbre en cuanto a si una determinada persona o entidad puede o no estar sujeta al impuesto.

Conclusión

La promulgación del impuesto a la presencia económica significativa superó las objeciones de muchos de los grandes actores económicos de Colombia y del propio Congreso. Pero no todo es miel sobre hojuelas. Su implementación práctica es compleja, con cuestiones como la elección por parte del nuevo contribuyente de tributar a través de la retención o mediante la presentación de declaraciones, la reversión de dicha elección, la presentación de las declaraciones, los mecanismos de pago y la retención adecuada en todas las transacciones para evitar la necesidad de presentar declaraciones de impuestos, para citar algunos ejemplos.

BéndiksenLaw está aquí para ayudarle a navegar por este laberinto. Contáctenos.

Jaime G. Béndiksen

[1] Esta lista de actividades fue tomada por el Congreso del impuesto a los servicios digitales de Kenia y del artículo 12B "Ingresos procedentes de servicios digitales automatizados" del Convención Modelo de las Naciones Unidas sobre la Doble Tributación entre Países Desarrollados y Países en Desarrollo de 2021.

[2] "Unidades de Valor Fiscal". El valor actual de la UVT es de $47.065 pesos colombianos (aproximadamente US$12).